STUDI – Con carenza liquidità salgono i prestiti MPI: +6,6%. Nel DEF annunciati gli interventi richiesti da Confartigianato

Il crollo dei ricavi conseguente allo shock da pandemia ha generato una crisi di liquidità senza precedenti. Sulla base dell’analisi statistica del Dipartimento delle politiche fiscali del Mef sulla fatturazione elettronica e del calo dell’export si stima un perdita di ricavi per le imprese italiane non inferiore a 400 miliardi di euro. A seguito di questo straordinario prosciugamento dei fondi liquidi provenienti dalla clientela, più di un terzo (34,1%) delle imprese rimane esposta, almeno fino all’estate, a seri problemi di liquidità. Il persistere degli effetti negativi sulla liquidità delle imprese conseguenti alla pesante e prolungata flessione del fatturato emerge anche dalle indicazioni raccolta dal panel di esperti Confartigianato sulla finanza d’impresa e contenute nella 4° edizione dell’Osservatorio Credito Covid-19 .

Gli interventi pubblici per contrastare la carenza di fondi liquidi sono stati ingenti. Secondo l’ultimo report della Task force le moratorie a favore di società non finanziarie riguardano prestiti per circa 130 miliardi di euro, mentre al 6 aprile 2021 sono oltre 1,8 milioni le richieste di garanzie pervenute al Fondo di Garanzia sui finanziamenti in favore di imprese per un importo complessivo di 152,6 miliardi di euro. Nel confronto internazionale proposto dal think tank indipendente Bruegel, il volume di garanzie legate all’emergenza Covid-19, in rapporto al PIL, in Germania è pari all’1%, in Francia e Regno Unito al 5%, in Italia all’8% e in Spagna al 9%. Le imprese hanno sostituito i fondi liquidi provenienti dal ciclo dei ricavi con prestiti bancari. Secondo il report mensile ‘Moneta e banche’ di Banca d’Italia pubblicato martedì scorso, a febbraio 2021 i prestiti alle imprese sono in aumento del 7,6% (+7,3% nel mese precedente). Nel Bollettino economico della nostra banca centrale pubblicato venerdì scorso, si evidenzia che nel secondo semestre del 2020 aumenta la domanda di fondi coperti da garanzia, a fronte di una domanda sostanzialmente invariata per i prestiti non garantiti. Va ricordato che la sostituzione di liquidità proveniente dai pagamenti dei clienti con prestiti bancari influisce negativamente sugli oneri finanziari e la creazione di valore aggiunto, mentre il maggiore indebitamento richiederà del tempo per essere completamente riassorbito dai bilanci delle imprese. L’economia italiana rimane imbrigliata da un eccesso di risparmio: mentre nel 2020 la spesa per consumi e investimenti si riduce di 157 miliardi di euro, negli ultimi dodici mesi i depositi bancari di famiglie e imprese sono aumentati di 162,3 miliardi di euro.

A fronte dei tempi lunghi necessari per superare la crisi di liquidità, il mondo delle imprese è preoccupato rispetto alle tensioni che si genereranno a fronte di una attenuazione degli interventi. A seguito della necessità di nuove moratorie, della proroga di quelle in essere e delle garanzie sui prestiti e del prolungamento da 6 a 15 anni dei tempi di rimborso, come recentemente evidenziato da Confartigianato, nel Documento di economia e finanza varato giovedì scorso si indica che nel prossimo decreto legge, contenente nuove misure per il sostegno alle imprese e il rilancio dell’economia, “sarà estesa e rafforzata la scadenza del regime di garanzia dello Stato sui prestiti, così come la moratoria ex lege sui prestiti delle Piccole e Medie Imprese”. L’analisi dell’Ufficio Studi nella rubrica ‘Imprese ed energia’ su QE-Quotidiano energia.

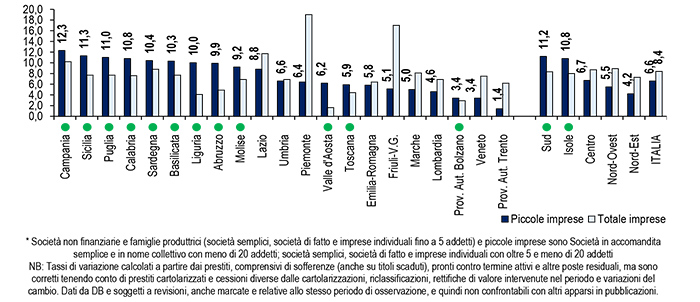

Il trend del credito per dimensione di impresa – La crescita dei prestiti in Italia risulta meno vivace per le imprese di minor dimensione: a dicembre 2020 i prestiti alle piccole imprese aumentano del 6,6%, performance migliore rispetto al +5,6% della precedente rilevazione di settembre 2020, ma sono ancora in ritardo rispetto al totale delle imprese i cui prestiti crescono dell’8,4% (anch’essi in miglioramento rispetto al +6,9% di tre mesi prima).

I dati di dettaglio territoriale evidenziano un aumento diffuso dei prestiti alle piccole imprese con le crescite più importanti, superiori al +10%, per sei delle otto regioni del Mezzogiorno (complessivamente il 18,7% dei prestiti alle piccole imprese) in cui le piccole imprese mostrano inoltre anche una performance migliore rispetto al totale delle imprese: Campania +12,3% (+2,1 punti percentuali rispetto al +10,2% del totale imprese), Sicilia +11,3% (+3,6 punti rispetto al +7,7% del totale imprese), Puglia +11,0% (+3,3 punti rispetto al +7,7% del totale imprese), Calabria +10,8% (+3,2 punti rispetto al +7,6% del totale imprese), Sardegna +10,4% (+1,6 punti rispetto al +8,8% del totale imprese), Basilicata +10,3% (+2,6 punti rispetto al +7,7% del totale imprese). I territori con le minori crescite di prestiti alle piccole imprese sono la Provincia Autonoma di Trento con il +1,4% e la Provincia Autonoma di Bolzano ed il Veneto, entrambi a +3,4%, dato quasi dimezzato rispetto alla media nazionale.

I dati per territorio sono disponibili in “Appendice statistica – Credito, Occupazione ed Export dei Settori di MPI – 12° report Covid-19”. Clicca qui per scaricarla.

Serie storica della dinamica trimestrale dei prestiti bancari alle piccole imprese ed al totale imprese*

Marzo 2012 (inizio serie)-dicembre 2020. Variazioni % tendenziali corrette – Elaborazione Ufficio Studi Confartigianato su dati Banca d’Italia

Dinamica dei prestiti bancari alle piccole imprese e al totale imprese* per regione

Dicembre 2020. Variazioni percentuali tendenziali corrette. Pallino verde: mpi var.% > var.% tot. imprese – Elaborazione Ufficio Studi Confartigianato su dati Banca d’Italia